La Vente de Gifi : Les Défis Émotionnels de Philippe Ginestet dans l'Opération

2024-11-25

Auteur: Emma

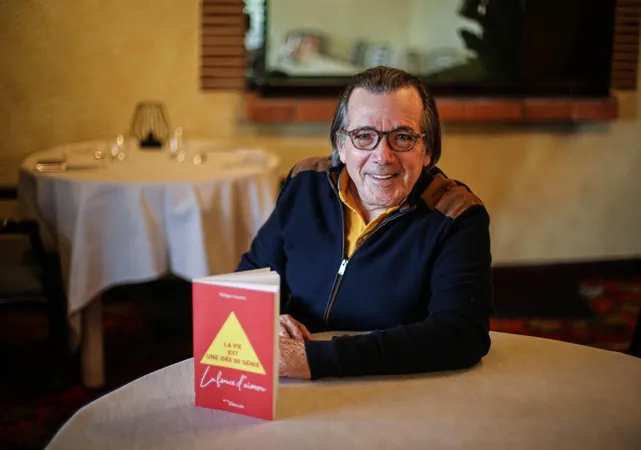

Face à la tempête économique qui frappe Gifi, Philippe Ginestet, son fondateur et dirigeant emblématique, se retrouve dans une position délicate. Avec un chiffre d'affaires s'élevant à 1,3 milliard d'euros, sa décision de mettre en vente l'enseigne n'est pas simplement une question financière, mais aussi un déchirement personnel.

Depuis l'annonce de cette mise en vente, plusieurs lettres d'intention ont été reçues. Six offres seraient actuellement sur la table, parmi lesquelles on retrouve des noms comme Moez-Alexandre Zouari, le directeur de Maxi Bazar et Stockomani. Sa réputation pour redresser des entreprises en difficulté en fait un candidat sérieux. Les synergies possibles entre Gifi et ces enseignes pourraient générer des économies d'échelle conséquentes, permettant ainsi un retour en force de la marque.

Des acteurs majeurs comme le groupe Carrefour et le groupe Casino montrent également de l’intérêt. Carrefour pourrait bénéficier de cette acquisition pour renforcer son offre non alimentaire, tandis que Casino, dont la compétitivité a récemment souffert, pourrait utiliser Gifi pour se repositionner sur le marché des prix bas. D'autres groupes, comme Action et le britannique B & M, conservent un œil sur cette opportunité pour accélérer leur expansion dans le secteur du discount.

Cependant, le tableau pourrait être assombri si l'acquéreur est un concurrent, menant inévitablement à des restructurations douloureuses qui impacteraient l'emploi à grande échelle. Gifi, sous la direction bienveillante de Ginestet, a su maintenir un ancrage local fort, avec un management prônant la paternité et des liens affectifs avec ses employés. La crainte d'une déshumanisation des relations de travail s'intensifie, car une reprise par un concurrent entraînerait probablement des fermetures de magasins et une réduction des effectifs.

Une autre complication réside dans le fait que Ginestet ne vend que la marque Gifi sans l'immobilier. Ce choix pourrait limiter l'intérêt des acheteurs, surtout ceux qui sont des concurrents directs. La complexité juridique et financière associée à un processus d'acquisition sans les actifs immobiliers représente un obstacle considérable.

D'un point de vue stratégique, la valorisation de Gifi pose question. Habituellement basée sur le chiffre d'affaires et la fidélité client, l'évaluation de Gifi se complique en raison de sa perception vieillissante dans un marché en constante évolution. Les acquéreurs potentiels se demanderont quel est le potentiel restant après la vente, surtout si la dynamique commerciale s'est affaiblie.

Philippe Ginestet, plus qu'un patron traditionnel, occupe une place singulière. Son attachement à Gifi et à ses employés le pousse à naviguer entre une prise de décision rationnelle et des considérations émotionnelles. Le fait qu'il ne soit pas seulement en quête d'une vente, mais aussi d'assurer une continuité et un avenir pour ceux qu'il a dirigés depuis tant d'années, ajoute une couche de complexité à l'opération.

Dans ce contexte, le jeu de la négociation pourrait davantage ressembler à une partie de poker menteur. Les candidats, conscients des enjeux émotionnels de Ginestet, pourraient chercher à exploiter ces sentiments pour obtenir de meilleures conditions, rendant ainsi le processus de vente encore plus délicat. En fin de compte, la vente de Gifi n'est pas uniquement une transaction commerciale, mais un chapitre majeur de l'histoire personnelle de son fondateur.

Brasil (PT)

Brasil (PT)

Canada (EN)

Canada (EN)

Chile (ES)

Chile (ES)

España (ES)

España (ES)

France (FR)

France (FR)

Hong Kong (EN)

Hong Kong (EN)

Italia (IT)

Italia (IT)

日本 (JA)

日本 (JA)

Magyarország (HU)

Magyarország (HU)

Norge (NO)

Norge (NO)

Polska (PL)

Polska (PL)

Schweiz (DE)

Schweiz (DE)

Singapore (EN)

Singapore (EN)

Sverige (SV)

Sverige (SV)

Suomi (FI)

Suomi (FI)

Türkiye (TR)

Türkiye (TR)