La Curva dei Rendimenti Americani Ritorna Positiva: Ecco Che Cosa Significa per l'Economia e i Mercati

2024-12-23

Autore: Sofia

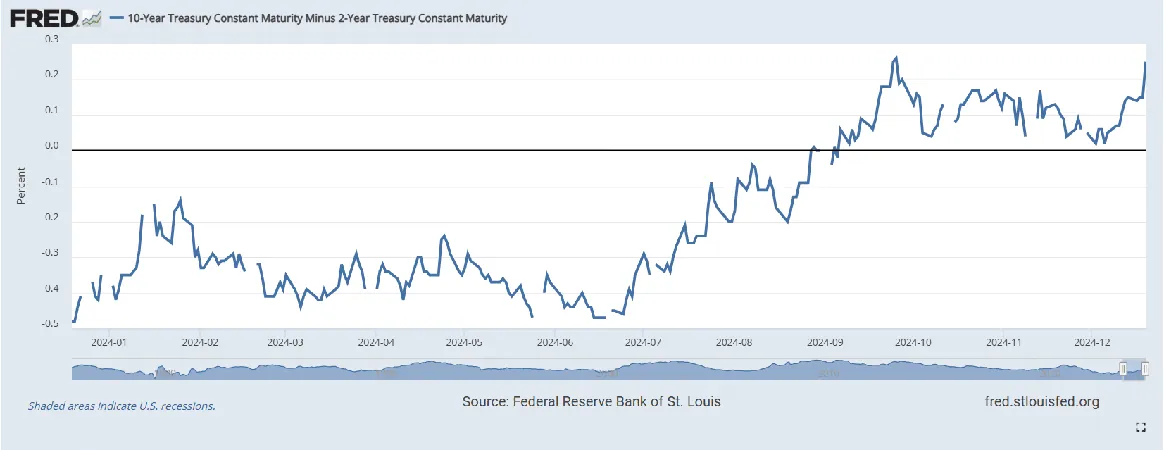

Mercoledì sera, la Federal Reserve ha annunciato un taglio dei tassi “hawkish”, sorprendentemente deciso considerando le recenti dinamiche economiche. Sebbene il costo del denaro sia stato abbassato per la terza volta consecutiva, la reazione dei mercati è stata sfavorevole, portando a un irrigidimento della curva dei rendimenti. Prima dell'annuncio, il rendimento del Treasury a 10 anni era sceso sotto il 4,40%, ma ha successivamente superato il 4,55%. Anche il Treasury a 2 anni ha visto un aumento, passando da sotto il 4,25% a circa il 4,30%.

Cosa Significa la Curva dei Rendimenti?

La curva dei rendimenti rappresenta la relazione tra i tassi di interesse e le scadenze dei titoli di Stato, in questo caso dei Treasury americani. Recentemente, per oltre due anni, la curva era stata negativa, con il Treasury a 10 anni che offriva rendimenti inferiori a quelli del Treasury a 2 anni. Questa situazione è anomala, poiché normalmente i titoli a lungo termine dovrebbero rendere di più rispetto a quelli a breve termine.

Preoccupazioni per l'Inflazione:

La recente inversione della curva dei rendimenti è un segnale allarmante che riflette le preoccupazioni di recessione. Gli investitori, aspettandosi tassi in diminuzione, si rivolgono all'acquisto di titoli a lungo termine per approfittare di rendimenti ancora alti, ma questo sta anche abbassando i rendimenti dei titoli a breve termine, che sono più suscettibili alle decisioni della politica monetaria.

La buona notizia è che la curva è tornata positiva, ma questo è un segnale positivo o negativo? L’ironia risiede nel fatto che questo cambiamento è avvenuto con la riduzione dei tassi e non con un incremento. I mercati tendono ad anticipare le mosse della Federal Reserve, ora scontando un quadro opposto alle aspettative di un continuo aumento dei tassi.

L'Ombra di Trump:

Due fattori chiave sono da considerare: la previsione di una politica fiscale espansiva da parte dell'amministrazione Trump, mirata a stimolare la crescita economica, e le preoccupazioni relative ai dazi imposti contro Cina, Messico e Canada, che potrebbero alimentare l'inflazione americana. I mercati, piuttosto che aspettarsi un aumento dei tassi, stanno rivedendo le proprie aspettative a medio termine, prevedendo solo un taglio dello 0,25% nel 2025.

Riflessi sul Mercato Obbligazionario Europeo:

La curva dei rendimenti americani sta avendo effetti anche nel mercato obbligazionario europeo, con un’espansione degli spread e un significativo aumento dei rendimenti a lungo termine. Il BTp a 10 anni è salito dal 3,19% a oltre il 3,50% in pochi giorni, un segnale preoccupante per le borse che stanno già registrando un calo dai massimi prime delle recenti tensioni. Rendimenti più elevati tendono a disincentivare gli investimenti azionari.

Un Mini QE in Vista?

La Federal Reserve potrebbe rispondere a questi rischi con un nuovo mini-ciclo di Quantitative Easing, cercando di abbassare i rendimenti a lungo termine. Tuttavia, questa manovra sarebbe in contrasto con la necessità di combattere l’inflazione, che rimane sopra il target del 2%, soprattutto per quanto riguarda l'inflazione core. Nel panorama attuale, il compito delle banche centrali è quello di navigare con attenzione tra stabilità economica e controlli inflazionistici.

Brasil (PT)

Brasil (PT)

Canada (EN)

Canada (EN)

Chile (ES)

Chile (ES)

España (ES)

España (ES)

France (FR)

France (FR)

Hong Kong (EN)

Hong Kong (EN)

Italia (IT)

Italia (IT)

日本 (JA)

日本 (JA)

Magyarország (HU)

Magyarország (HU)

Norge (NO)

Norge (NO)

Polska (PL)

Polska (PL)

Schweiz (DE)

Schweiz (DE)

Singapore (EN)

Singapore (EN)

Sverige (SV)

Sverige (SV)

Suomi (FI)

Suomi (FI)

Türkiye (TR)

Türkiye (TR)